自営業・フリーランスの人の老後資金って不安ですよね。ここでは、老後資金のために資産を増やす方法についてお伝えします。この記事を読むだけで、自営業・フリーランスの人が老後資金を潤すせ、不安から解消されます。老後に海外旅行三昧もできるかもしれません。

こんにちは、らばです。

私は、

です。

自営業は老後資金2000万円以上必要

自営業やフリーランスの人は、老後資金をどうしたらいいかという不安がありませんか。

政府は、老後資金2,000万円不足ということを発表していますが、自営業・フリーランスの場合には、もっと必要になることをご存知ですか。

自営業やフリーランスの人で2,000万貯めておいたら安心と思っている人は、危険です。2,000万というのは会社員で厚生年金もらっている人の話なのです。

2020年の時点で、自営業がもらえる年金は、月額65,141円となっています。会社員のように厚生年金が無いので、これ以上でません。

さらには、自営業の人は退職金もありません。

そして人生100歳時代になっています。100歳まで生きる人が、昭和38年の時点で男性20人、女性133人の合計153人でした。全人口に占める割合は、0.0001%というとても珍しい人。

それが、令和元年には、男性8463人、女性6万2775人まで増えているのです。80歳を過ぎて生きる人はこれから増えていくでしょう。

しかし、20歳から60歳まで働いて稼ぐ金額というのは、一定のままです。長生きするようになり、より稼がなければならない状態なのです。

自営業・フリーランスの人は、自分で老後資金を準備していなければならないのです。

こんな悩み無いですか?

- 年金定期便を見たら老後資金が不安になった

- 独身の自営業・フリーランスは老後の貯蓄がいくら必要か分からない

- 老後の資金として保険に入っているが正しいか分からない

- 老後年金に2,000万不足しているというのは、会社員の場合で、自営業の場合はもっと必要になると聞いて憂鬱

- 貯金は、遊びに使ってしまいほとんど無い

自営業・フリーランスがもらえる年金は、月額65,141円

自営業・個人事業の方が受けとれる年金は、2020年のデータでは、老齢基礎年金は、月額65,141円です。基礎年金だけなので老後が不安ですよね。

夫婦でもらったとしても、月額13万円程度。こんな少額では、生活できないのですよね。

毎月25万円必要だとします。65歳から85歳まで生きるとすると20年生活費が必要になります。

毎月12万‐6.5万=18.5万円が不足しています。すると18.5万×12×20=4,440万円の不足になるのです。

つまり自営業やフリーランスの人は、2,000万円問題どころではないのです。

自営業の人は、4,000万以上必要ですし、もっと豊かな生活を送りたいと思ったらそれ以上不足になります。

国民年金基金に入ったり、iDeCoやNisaという言葉は聞いたことがあるかもしれないけど、具体的に良く分からないかもしれません。

それに、国民年金基金に入っても、資産は増えないしなと思いますよね。資産運用に興味はあるけど、不動産は管理が大変そうだし、株は暴落したら怖そうなイメージ。

そんなあなたに朗報です。

老後資金を準備するのに、ぴったりな投資方法があるのです。

投資信託によるアメリカのインデックスファンド

それは、自営業・フリーランスの老後資金におすすめなのが投資信託によるアメリカのインデックスファンドを利用することです。

株式投資と聞くと、

「暴落したら危ないんじゃないか」

「株価をいちいちチェックするのは面倒」

などとマイナスイメージを持つ人がいるかもしれません。

株のデイトレードで億単位に稼ぐ人はいます。しかしそのマインドは、労働者と同じものです。

なぜならば、午前9時に株式市場が開いてから、午後3時に取引が終了するまで、ひたすらパソコンのチャートとにらめっこしているのですから、働いているのと同じです。

これは、もはや投資ではなく投機で、自分の時間に労働して、稼いでいるのです。

一方で、長期的な株式投資は、立派な投資です。事業に投資して、そこから配当を得るというものです。

そもそも、資本主義経済の中で、経済全体は上昇志向にあります。つまり、事業に長期投資している限りは、投資として、資産を増やせるのです。

そして、ここで自営業・フリーランスの方に紹介するアメリカのインデックスファンドというものは、そういう長期投資にぴったりな資産運用の方法です。

暴落するのではないかという心配は要らないのです。

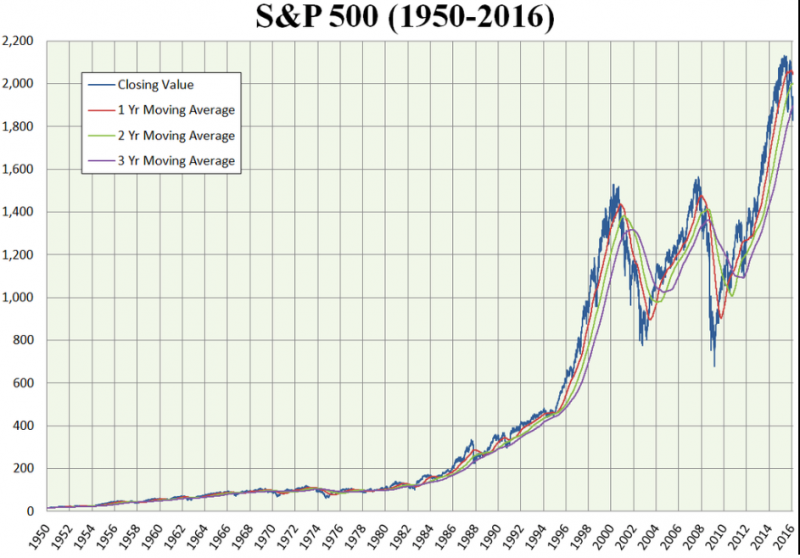

インデックスファンドのS&P500というものがあるのですが、そのチャートを見て下さい。

(画像参照:The Best S&P 500 ETFs)

チャートを見て頂くと分かるように、長期で保有していると価格が上昇しているのが分かります。

そして、2001年9.11テロ、2008年のリーマンショックで一度大きく下げていますが(暴落)、その後、回復して9.11やリーマンショックの前よりも価格を上げています。

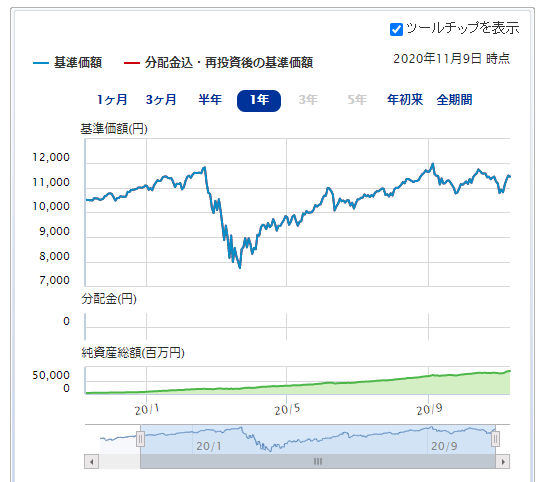

さらに、コロナショックの影響も見てみましょう。

(画像元:SBI S&P500チャートより)

2020年の4月頃に価格が下がっていますが、その後持ち直しています。さらには、もっと前まで遡ってみても世界大戦などを経験しても、長期で見れば価格は上昇しているのです。

これは、資本主義経済に乗って投資しているからなのです。

資本主義経済というものは、時間の経過とともに成長していくものなのです。つまり、そこに投資すれば長期で持っている限り、成長していくのです。

そしてこの長期的に成長している特長があるのがアメリカの市場になります。

日本の市場は、ここ何十年での成長はわずかですが、アメリカの市場は大きく成長しているのです。

1974年末のダウ平均は616ドルですが、2014年末時点では1万7823ドルです。

1975年1月~2015年1月の40年間で、再投資も含めれば、年平均11.9%の成長です。

つまり自営業・フリーランスが投資するのは、日本の株ではなくアメリカの市場に投資するのがおすすめです。

インデックスファンドとアクティブファンド

さて先ほどから出てきているS&P500という銘柄は、アメリカのインデックスファンドです。

(インデックスファンドと似ているオススメにETFというものもあります。詳しくはこちら↓)

そもそもインデックスファンドとは何でしょうか。

インデックスファンドとは、市場平均と連動して機械的に売買される投資信託になります。

つまり、多くの企業の株を少しずつ持つというものになります。そして、機械的に市場平均と連動するように取引してくれるのです。

投資信託には、次の二つの種類があります。

- アクティブファンド

- インデックスファンド

アクティブファンドは、投資のプロが平均を上回るように運用していく方法になります。

一見、プロが運用してくれるので良さそうですが、ほとんどのプロが機械的に運用されるインデックスファンドに勝てないのです。

未来の株価というのは、誰も実際には予測するのは難しいのです。

ですから投資するなら指標と連動して運用されるインデックスファンドがおすすめです。

プロが運用するアクティブファンドは、インデックスファンドよりも成績が悪いだけでなく、プロの手数料がかかるのです。

メジャーリーガーのS&P500

まずなぜアメリカのインデックスファンド(全米の全株を運用)がいいのかということを説明すると、アメリカの株式市場は精鋭の会社が集まっており、成績が良くないと上場廃止になることもあるのです。

一方で日本の株式市場というのは、一度上場されるとそこから落ちることは無いのです。つまり、野球でいうとプロ野球選手からアマチュアの選手、引退した選手までいる状態です。

そんな精鋭の集まるアメリカの4000社の中からさらに精鋭が選ばれるS&P500というものがあります。野球で言えばメジャーリーガーといったところです。

ここで自営業・フリーランスの方におすすめするのは、インデックスファンドを作り出したバンガード社のS&P500を購入するというものです。

おすすめのネット証券3選

投資信託(中でもETF)をするのにおすすめな証券会社がDMM株です。

投資信託による投資しようとするときに大切なのが、手数料です。まず間違ってもしてはいけないのが、銀行の窓口で投資信託を購入することです。

銀行は投資信託を販売して手数料で儲けているのです。

つまり投資信託を扱っている時に、銀行の利益のために動くため、手数料を高く販売します。

おすすめは、大切な資産を安い手数料で運用できるネット証券です。

実際のデータとして、銀行での投資信託で利益が出ている人は、54.1%であるのに対し、ネット証券では63.8%の人に利益が出ています。これは単純に手数料の差になります。

銀行の投資信託は手数料が2%程度が平均で、年率リターンが5%程度であるのに対し、ネット証券は手数料が1%程度で年率リターンが12%程度となっています。

ですから投資信託をする場合には、人が介在しないネット証券がおすすめです。そして、ネット証券の中でも最近注目を浴びているのがDMM株になります。

おすすめのネット証券

おすすめのネット証券をランキングで紹介していきます。あなたの大切な資産を任せるネット証券はどこがいいのでしょうか。

良いネット証券に資産を預ければ、安心して資産を増やせます。うまくすれば、投資信託の資産の4%を使って生活することもできるのです。

しかし間違ったネット証券を使ってしまっては、手数料が高かったりおすすめのインデックスファンド(バンガード社S&P500)を扱っていなかったりします。

ランキングをチェックしてあなたにあったネット証券を使って下さい。

楽天証券はバランスも良く、楽天ポイントもたまるのでおすすめです。ここ数年で人気が出てきており、口座開設数も不動の王者SBI証券に並びつつあります。

楽天証券のおすすめは楽天ポイントが貯まるプログラムがあるもの。

毎月500円までポイントが貯まるのです。さらには楽天銀行と口座連携すると、楽天銀行の金利がアップするとともに、毎月投資信託の保有金額10万円ごとに楽天ポイントが4ポイント貯まります。

【良い口コミ】

40代 男性「管理画面は、使いやすくていいのです。楽天会員だったのでとてもスムーズに契約が完了しました。

楽天証券を使っていると、楽天ポイントが1倍増えるのが嬉しいのです。またつみたてNISAを楽天クレジットカードで払うと、ポイントが貯まるのもいいのです。

また、スマホアプリ「iSPEED」は情報検索から株取引までとっても使い勝手が良く重宝しています。」

【悪い口コミ】

40代 女性「楽天市場を利用していて、メルマガを介助し続けていると口座開設キャンペーンが送られてきました。使えるのではと思い口座開設してみました。

しかし、IPOが取れなくて、ログインして使っていましたが使いにくいのです。手数料がかからないので、小規模の株も売却しました。もっとIPOを増やす工夫が欲しいのです。」

SBI証券は、売買手数料・使い勝手・取り扱い量などの総合的に高い評価のネット証券です。口座数においてもネット証券の中でナンバーワンになります。

そんなSBI証券の魅力と言えば、売買手数料の安さと取り扱い商品・サービスの充実と言えます。2020年10月から一日の取引が100万円まで売買手数料が無料になりました。

投資対象は、日本を含めて世界10カ国と豊富です。日本株や米国株だけでなく最近話題の中国株にも投資できます。

ロボアドバイザー「Wealth Navi for SBI証券」や「Tポイント投資」などもあります。Tポイント投資は、自分の持っているTポイントを投資に使えるというものです。

【良い口コミ】

40代 男性「スマホはとても使いやすく、手数料も安く助かっています。

総合的に見て使いやすく、ラインナップも豊富で納得です。老若男女使いやすいと思います。」

【悪い口コミ】

40代 男性「使っていて、銘柄のラインナップが良く揃っています。しかし実際に使ってみると、ラインナップが揃っているのもいいのですが、手数料が安い方が嬉しいのです。SBI証券も安くなって欲しいのです。」

LINE証券は、ラインアプリから手軽にアクセスできるのが最近人気が出ているネット証です。他のネット証券のようにアプリをインストールする必要なく、ラインのウォレットから投資することが可能です。

投資信託は1口100円、株は数百円から投資することが可能で、少額投資から可能になっています。

また投資信託の売買手数料が全て無料というのが魅力です。買付時と売却時の手数料を考えると業界最安の証券会社になります。

そしてキャッシュレスサービスのLINE Payで入出金が簡単にでき、LINEポイントは1ポイント1円で利用可能なのが嬉しいのです。

【良い口コミ】

「LINE証券は、ユーザーインタフェースが使いやすいのです。また、アプリでアクセスできるので手軽」

「低コストで始められるのがいい。手数料も安いのでいいのです。

「いちかぶ」というサービスで、1株から買付けすることが可能なのでちょっとだけ投資してみたい私にはぴったりです。

また平日夜21時まで取引が可能というのも働いている私としては、嬉しいのです。一般の取引が終わった後にも使えるのが便利です。

そして普段使っているラインアプリからアクセスできるのも使いやすいのです。」

【悪い口コミ】

「少額から始められるというメリットがありますが、信用取引などに対応していないので、沢山稼ぐことは難しいのです。また、取り扱い商品が少ないのも気になります。」

「NISAに対応していないところがマイナスです。」

自営業・フリーランスでも老後資金を貯めて美味しいものを食べまくる老後を送れる

バンガード社のインデックスファンドS&P500を運用することで、年リターン5%以上を得られ老後は、毎日美味しいものを食べられます。

毎月5万円の積み立てで、仮に年リターンが6%だった場合30年後の資産は50,225,752円になっています。

いまあなたが40歳であれば70歳には約5000万の資産を手に入れ、老後資金4400万不足の問題を解消できます。しかも70歳以降も運用できるのでさらに増えていきます。

投資する額によっては、65歳を迎える前に投資の4%を使って生活することも可能になります。

つまり投資したお金を減らすことなく、投資のお金だけで暮らすことも可能なのです。

例えば投資資産1億円まで到達すれば、4%の400万円を毎年使ったとしても資産を微増させながら生活することが可能です。

資産1億円というととんでもない金額に思えますが、若い頃からインデックスファンドに投資していれば、実現可能な額です。

しかしこれは長期投資していての話です。あなたの年齢によりますが、なるべく若いうちから投資するほど有利でしょう。

特に自営業・フリーランスは、年金は月に65,000円しか入ってこないので、保険などにお金を使うよりは、投資信託がおすすめです。

アメリカの株ならば、資本主義経済が当てはまるので長期で保有すれば必ず上昇していきます。そして分散投資するインデックスファンドS&P500がおすすめです。

そして投資信託をするならば、手数料が少ないネット証券がおすすめです。その中でも最近人気が出てきている手数料が安いLINE証券がいいでしょう。

まとめ

自営業・個人事業主・フリーランスの人は、老後資金の不足が2000万ではなくもっと必要でした。

人生100年時代に入っている今、自営業・フリーランスで夫婦の場合には4400万円以上の老後資金が必要です。

なぜならば、自営業・フリーランスの人がもらえる年金は、2020年のデータでは、老齢基礎年金の月額65,141円だけです。これでは生活できないのですよね。

そこで自営業・フリーランスの老後資金におすすめなのが投資信託によるアメリカのインデックスファンドを利用することでした。

株取引きというと短期トレードをイメージする人が多いかもしれませんが、ここでおすすめしているのは長期運用です。

インデックスファンドのS&P500のチャートを見ると、長期で保有している場合は額が上昇しているのです。これは、資本主義の仕組みそのものです。

企業に投資していれば、企業か勝手に働いてくれるのです。

その中で、上昇傾向にあるアメリカの株式市場をターゲットにするのが良いとお伝えしました。

全米インデックスファンドもありますが、アメリカ精鋭500社を扱うS&P500というインデックスファンドがおすすめです。

投資信託をするなら、手数料が安いネット証券がおすすめです。

その中でも、売買手数料が安いLINE証券やSBI証券がおすすめでした。

自営業・フリーランスの方は今からでも遅くないので、投資信託に投資して老後資金4400万円不足を解消しましょう。

※紹介した投資手法は、参考として読んで下さい。投資はリスクがありますので、投資については自己責任でお願い致します。

【人気記事】

コメント