自営業・フリーランスの方が余剰資金で運用するのにおすすめなETFがあります。それは、VIG(バンガード・米国増配株式ETF)です。VIGは、バンガード社が運用する世界最強ともいわれる株式ETFで、10年以上連続増配米国株から構成されているETFになります。VIGの魅力について紹介していきます。

バンガード社が運営する信頼のVIG

「No one wants to get rich slow.

ゆっくり金持ちになりたい人などいないよ。

ウォーレン・バフェット」

自営業・フリーランスの方で老後資金を貯めるのにゆっくりと時間をかけて資産を作っていくということをこのサイトではおすすめしています。

そして今回紹介するのは、インデックスファンドをはじめたバンガード社による高配当株を集めたETF(上場投資信託)であるVIG(バンガード・米国増配株式ETF)です。

高いトータルリターンがあるにもかかわらず、安定的に配当金を毎年得られるというファンドです。配当金があるので、毎年お金を受取り、再投資するのもいいですし、生活費に使うのもいいでしょう。

また、老後資金として長期で保有し、資産を増やしていけば、配当金が老後資金の一部になり、資産を切り崩さなくても良くなります。

VIG(バンガード・米国増配株式ETF)とは

VIGとは人気のある株式ETFで、10年以上連続増配米国株から構成されているETFになります。

ETFとは上場された投資信託のことで、複数の銘柄を集めた商品になります。

配当金目当ての投資というのは、毎年入ってくるお金が明確になっているというメリットがあります。

一方で一般的には高配当株というのは、トータルリターン(売却益+配当金)が市場全体の指標に連動するインデックスファンドに負けてしまうことが多いのです。

なぜなら高配当株は、業績が伸び悩んでいる成熟企業が多いからです。

しかし、VIGは非常に高いトータルリターンを実現しているのが特徴です。

VIGのトータルリターンは、設定来9.56%です。楽天証券で購入した場合には、2020年6月まで設定来8.40%となっています。(設定日は、2006/04/21)

つまり、高い配当金を得られながら、高いトータルリターンを維持しているのです。

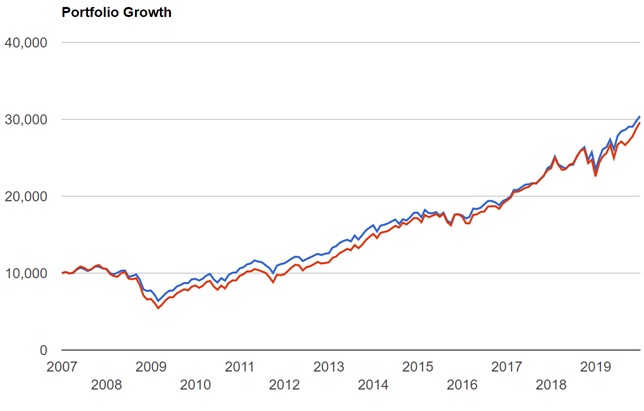

VIGのトータルリターンを代表的なインデックスファンドのS&P500と比べると次のようになります。

VIG(青色)とS&P500(赤色)のトータルリターン比較(https://kobito-kabu.com/vig-beikokuetf-renzokuzouhai/引用)

増配当にもかかわらず、S&P500に負けないトータルリターンを得られているのがVIGのすごいところです。

2007年に100万円投資していたら、2019年には300万円程度になっているというイメージです。調子のいいアメリカの時期なのですが、それでも今後も高いリターンが期待できます。

VIGの構成銘柄は全183社で、上位10社は次のようになっています。

| 会社名 | 割合 | 増配年数 |

|---|---|---|

| Microsoft Corp | 5.08% | 16 |

| Visa Inc | 4.69% | 11 |

| Procter&Gamble Co | 4.30% | 63 |

| Walmart Inc | 3.97% | 45 |

| Johnson & Johnson | 3.73% | 57 |

| Comcast Corp | 3.29% | 12 |

| Mcdonald’s Corp | 2.76% | 43 |

| Medtronic PLC | 2.67% | 42 |

| Abbott Laboratories | 2.63% | 47 |

| Costco Wholesale Corp | 2.29% | 16 |

世界で有名な企業ばかりなのが分かります。

また、増配率や成長性というものも考えられていて、増配しているだけで業績がいまいちという会社は保有率が低くなっています。

VIGの魅力1 好調の会社を集めているETF

株主に利益を還元し続けている会社が集まっているのがVIGです。それは、連続増配企業の集まりです。

通常、株主であるオーナーに会社の利益が還元されていきます。その還元が増え続けている企業が集まっているのがVIGなのです。

例えば、1株持っていて配当金が2年前は100円だったとすると、去年110円、今年120円というように増えている企業のことです。

それだけ、好調をキープできている会社を集めているのです。

稼いでいる企業であるから、増配できています。

VIGの魅力2:市場が暴落したときの影響が少ない

VIGは、市場の指数に連動するS&P500と比較しても、市場が暴落したときの影響が少ないのです。

VIGとS&P500の株価の変化を表したのが次の図になります。

画像引用元:yahoo!finance

青がVIG、緑がS&P500です。青のVIGの方が、リーマンショックやコロナショックのときの下げ幅が少ないのが分かります。

リーマンショックの時の最大下落率は、VIGが-42.66%なのに対して、S&P500がー52.2%とVIGの方の影響が少ないのです。

過去の実績であって、将来どうなるかは分からないのですが、VIGは下落幅が低いことが分かります。

VIGの魅力3:運用コストが低い

VIGの運用コストは、年0.06%ととても低いのが魅力です。

銀行の窓口で販売されるぼったくりの投資信託は、購入時に2~3%取られ、その後、運用管理費に1~3%も手数料が取られるものがあります。

つまり買っただけでマイナス3~6%からスタートすることになるのです。

それと比べればVIGははるかに低いことが分かります。

投資信託やETFを運用していく上で、手数料が低いというのは大きなメリットです。

VIGは、米国ETFの運用総額ランキングでも上位に入るほどのファンドです。約4.5兆円ほどの運用資産があり、お金が沢山あるので手数料を抑えられているのです。

配当利回りはそれほど高くないけど

かすかなデメリットとしては、VIGの配当利回りは、2.1%と高くないのです。しかし、増配株が揃っているので、将来上がってくる可能性はあるでしょう。

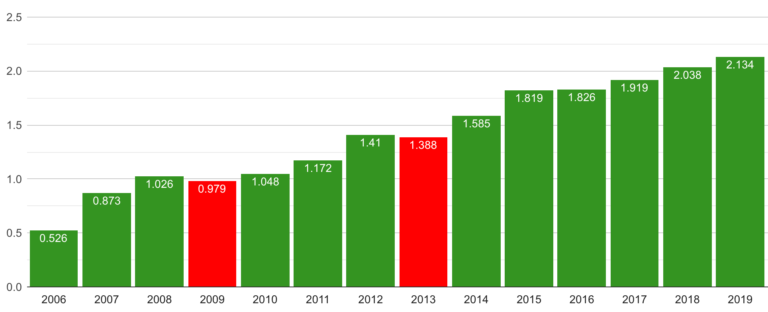

過去の配当実績を見ても増えているのが分かります。

画像引用元:アメリカ株でアーリーリタイアを目指す

2009年と2013年以外は、配当金が増えいています。

2022年にアップルが入る可能性が

VIGには、将来アップルが入る可能性があります。

S&P500が好調なのはGAFAM(Google、Amazon、Facebook、Apple、Microsoft)が入っていることの影響が大きいのです。

しかし、VIGにその中で入っているのは連続増配10年がマイクロソフトだけなです。一方で、2020年現在アップルが8年連続増配を達しています。

つまり2022年にはアップルもVIGに入ってくる可能性があるのです。そうするとVIGの成績もさらによくなるのではないでしょうか。

アップルがVIGに入る可能性

2021年4月28日にアップルは9年連続増配を決定しました。四半期ごとの配当は0.205ドルだったのが、0.22ドルまで上がっています。

年間配当0.82ドルから0.88ドルになる予定で増配率は7.3%です。

アップルの5年間のチャートを見ても、確実に成長を遂げていて2019年以降大幅に伸びています。

あと1年、増配を続ければ10年連続増配になり、VIGへの加入も可能性がかなり高くなってきます。

アップルはスマートフォンやパソコン以外にも、Apple Musicという音楽のサブスクリプションサービスをいち早く始めています。

パソコンでも高性能で安価なM1チップ搭載のMacBook airが大人気です。

今後もiPhoneシリーズや新型iPad Pro、Apple Watchなど様々な製品が発売予定です。

このように安定して世界の先端を走るアップルが、増配を続ける可能性は高いでしょう。

アップルが入ってくるかもしれないVIGは購入していいか

自営業やフリーランスの方の老後資金にVIGは入れてもいいのでしょうか。

経費率が0.06%で増配し続けいている企業を集めているVIGは、投資の構成に入れてもいいでしょう。2006年から運用されているので、リーマンショックも経験して、トータルリターンは復活しています。

VIGは、増配し続けている企業から構成されていますが、必ずしも高配当とは言えません。

SPYDなどの高配当なETFと比べれば、配当利回りは低くなっています。しかし、高配当な銘柄は、株価が低迷している不人気な株や、業績の伸びが期待できないものが含まれています。

その点、VIGは成長し続ける企業が含まれているのでおすすめです。

さらに、利回りが低いといっても、株価は上昇しているため配当金も少しずつですが増えています。

今は高配当ではなくても、増配し続けている銘柄から構成されているので将来は、高配当になっていく可能性があります。

VIGの増配率を考える

2006年に0.526%だった配当利回りは、2019年に2.134%まで上昇しています。13年間で4倍近くまで配当利回りが増えているのです。

つまり、過去の実績から見ても今後も増加していく可能性が高いのです。

そう考えると、自営業やフリーランスの方の老後資金のために資産として持っておくのはおすすめです。

10年後、20年後に保有し続けていると配当利回りがもっと増えていく可能性は十分にあるからです。

また2020年はコロナショックがありましたが、それでも2021年には増配しています。(2020年3月の配当が$0.4740→2021年3月$0.5131)

コロナがあっても増配し続けているのは、さすが増配の銘柄を集めているからでしょう。

増配し続けている企業を集めているので、将来も利回りが上昇する可能性は十分にあります。

取得価格から見た場合

VIGは、増配している銘柄が集まっていますが、株価も上がっています。つまり、株を取得してから年数が経てば、取得単価から見た場合に十分に高利回りになるのです。

例えば、2016年11月の株価は、$83.62です。

直近の配当金が$2.34なので、2016年に取得したもので計算すると配当利回りは2.8%です。さらに、2010年に$43.78で取得していれば、配当利回り5.34%とかなり高利回りになります。

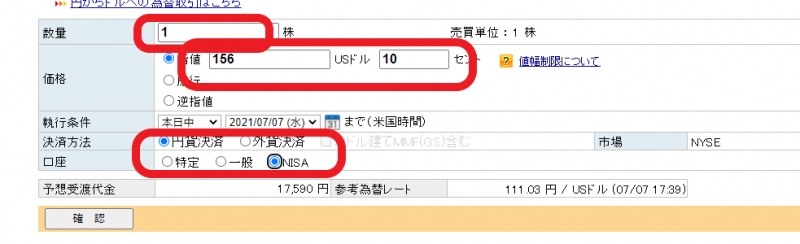

楽天証券でVIGを購入するステップ

楽天証券でVIGを購入するのは、とても簡単です。次のようなステップです。

そして出てきた、バンガード・米国増配株式ETF(VIG)を選択します。

注文画面が出てくるので、「買い」を選択します。

すると、次の画面で、暗証番号を入力すると、注文完了です。

米国株式は、夜寝ている間に、取引が行われるため、朝起きてメールを見てみると約定しているような感じです。注文日が、アメリカの土日に重なっている場合は、平日の昼間まで待つ必要があります。

まとめ

今回紹介したのは、インデックスファンドをはじめたバンガード社による高配当株を集めたETF(上場投資信託)であるVIG(バンガード・米国増配株式ETF)でした。

高いトータルリターンがあるにもかかわらず、安定的に配当金を毎年得られるというファンドです。

VIGとは世界最強ともいわれる株式ETFで、10年以上連続増配米国株から構成されているETFになります。

増配当にもかかわらず、S&P500に負けないトータルリターンを得られているのがVIGのすごいところです。

VIGは、市場の指数に連動するS&P500と比較しても、市場が暴落したときの影響が少ないのです。

さらにVIGの運用コストは、年0.06%ととても低いのが魅力です。

かすかなデメリットとしては、VIGの配当利回りは、2.1%と高くないのです。しかし、増配株が揃っているので、将来上がってくる可能性はあるでしょう。

VIGは、まぎれもなく優良な投資になります。

自営業・フリーランスの方が余剰資金で購入して、安定的に配当を得ながら成長できるのでおすすめです。

※紹介した投資手法は、参考として読んで下さい。投資はリスクがありますので、投資については自己責任でお願い致します。

【50万口座突破】アメリカだけでなく日本の高配当株にも分散投資するならLINE証券がおすすめ。キャンペーンも実施中!【人気記事】

コメント